地处江苏张家港的上市公司金鸿顺(603922.SH)经营惨淡,但实际控制人却发了。

金鸿顺主要从事汽车零部件的研发、生产及销售,于2017年10月闯入A股市场,上市以来,累计盈利0.50亿元。就是这仅有的0.50亿元,却被股东以分红方式分走了0.52亿元。

经营业绩惨淡,实际控制人洪建沧、洪伟涵叔侄决定将其出手。今年9月27日,金鸿顺披露,叔侄二人决定将合计所持金鸿顺接近50%股权转让,交易总金额为12.50亿元,叔侄二人将套现12.50亿元。

长江商报记者发现,本次股权转让是一场精心设计的资本局。股权受让方均为新近成立的公司,股权穿透后,如果本次交易完成,金鸿顺的实际控制人将变更为刘栩。而全球知名私募华平投资旗下的上海励炯企业管理有限公司(简称励炯企管)将出资5亿元受让19.99%股权,似乎是配合刘栩拿下控制权。

据披露,刘栩在境外设立的公司,华平投资参与了投资,二者存在交集。

备受关注的是,刘栩旗下资产众多,但均与汽车无关联。市场质疑,刘栩接盘金鸿顺,究竟是为了盘活公司还是仅仅为了“买壳”。

闪电问询函问出关联关系

备受市场关注的金鸿顺控制权转让,还是存在些许“猫腻”。

今年9月22日晚间,金鸿顺发布公告称,公司控股股东及实际控制人洪伟涵、洪建沧正在筹划协议转让公司股份事项,若事宜最终达成,将会导致公司控股股东及实际控制人发生变更。

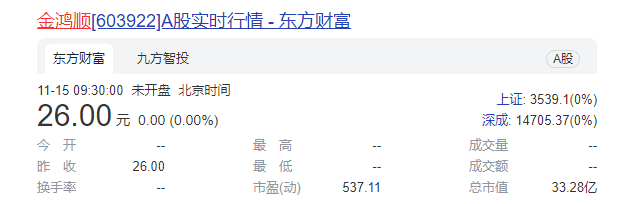

或许是消息泄露,这一事项在当日的二级市场就有了反映。9月22日,早盘还横盘震荡的金鸿顺,午后持续上扬,14时20分被巨量封涨停,全天表现为放量涨停。

9月27日,金鸿顺披露了股权转让事宜进展。9月26日,公司控股股东金鹤集团与海南众德科技有限公司(简称“众德科技”)签署协议,向其转让所持金鸿顺3838.72万股股份(占公司总股本的29.99%),转让价格为19.54元/股,交易总价款为7.50亿元。与此同时,金鹤集团、股东高德投资与励炯企管签署协议,二者合计向励炯企管转让2558.72万股股份(占公司总股本的19.99%),转让价格也为19.54元/股,转让总价款约5亿元。

目前,洪建沧、洪伟涵叔侄二人通过金鹤集团、高德投资、张家港众成投资管理企业(有限合伙)、张家港众擎投资管理有限公司等合计间接持有公司72.24%股权。如果本次股权转让顺利完成,海南众德将持有公司29.99%股权,励炯企管持有19.99%股权,洪建沧、洪伟涵间接合计持有22.26%股权。公司控股股东将变更为众德科技,公司实际控制人将由洪伟涵、洪建沧变更为刘栩。

彼时,公司公告称,海南众德与励炯企管不构成一致行动关系,本次交易不会触发要约收购义务。本次股份转让完成后,众德科技拟通过部分要约收购方式,收购金鸿顺不超过21%股权,以巩固其控制权。

金鸿顺表示,通过协议转让方式引入众德科技、励炯企管,有利于优化公司股权结构,提升公司运作水平,为公司引进优质资源拓宽发展道路,对公司经营发展产生积极影响。

从受让方来看,众德科技和励炯企管均为设立不久的公司,显然是专为收购而设立的。

众德科技成立于今年8月17日,注册资本5亿元,经营范围包括互联网信息服务、广告发布、企业管理咨询、信息技术咨询服务等,刘栩和王海宝分别持有其75%股权、25%股权。

金鸿顺的控股权引发了监管,在公司披露股权转让、复牌公告之时,上交所也于当晚向金鸿顺发出问询函,涉及众德科技获取控制权目的、励炯企管是否配合获取控制权、二者之间是否存在交叉持股、交叉任职、合作、联营安排等。

10月25日,接近一个月,金鸿顺回复了问询函。根据回复,励炯企管由华平投资管理的各投资基金间接全资持有,华平投资可实际控制励炯企管的各项经营管理。众德科技和励炯企管及其实际控制人之间不存在交叉持股、交叉任职和资金往来。但是,众德科技的实际控制人刘栩在境外设立了P&DHolding,华平投资管理的各投资基金通过其全资持有的HazeniteGem对P&DHolding进行了投资。刘栩、王海宝分别通过其控制的主体,与华平投资通过其管理的投资基金控制的主体共同持有P&DHolding100%股权。HazeniteGem参与跟投了P&DHolding间接投资的两家项目公司。

回复称,励炯企管的实际控制人华平投资系全球领先的知名私募股权投资机构,具有独立的投资决策程序,与众德科技及其实际控制人之间不存在达成或签署一致行协议等类似安排。

此外,公开信息显示,刘栩实际控制的重要资产还存在交集。地产与商业服务领域的翰德东辉资产管理公司为华平投资的投资项目之一。2018年,华平投资曾宣布与翰德集团合资成立房地产类不良资产持有及处置公司,此后双方曾共同组织和参与了多起不良资产投资研讨会。

综上,两家受让方之间保持了千丝万缕联系,尽管在问询函的回复中一再否认,但仍然难以消除市场对其某种利益安排的质疑。

扣非净利已连亏两年多

尽管金鸿顺面临着易主,但市场仍然担忧其发展前景。

金鸿顺成立于2003年,2017年10月23日在上交所主板挂牌上市。公司主营业务为汽车车身和底盘冲压零部件及其相关模具的开发、生产与销售。

长江商报记者发现,2017年上市以来,金鸿顺实现的净利润累计数为0.50亿元,扣非净利润累计数为-0.14亿元。这意味着,上市以来,公司主营业务不仅分钱未赚,反而啃掉了老本0.14亿元。

然而,就是这样的盈利水平,金鸿顺还不忘现金分红。上市以来,公司派发的现金红利累计为0.52亿元,其中超过70%进入实际控制人洪建沧、洪伟涵叔侄腰包。

本次控制权转让,洪建沧、洪伟涵叔侄二人将一次性套现12.50亿元。

此外,去年四季度及今年一季度,洪伟涵控制的张家港众成投资管理企业(有限合伙)还分别减持了24.75万股、14.03万股股份,预计套现约600万元。

实际控制人通过减少持股大获其利,而经营惨淡的金鸿顺前景堪忧。

从金鸿顺披露的信息看,众德科技在未来一年内没有改变上市公司主营业务或者对主营业务作出重大调整的明确计划,也没有针对上市公司或其子公司的资产和业务进行出售、合并、与他人合资或合作,或拟购买或置换资产的明确重组计划。刘栩旗下核心企业三家公司,其中翰德集团是其重要资产之一。翰德集团成立于2007年,实控9家公司,主要包括投资、物业、施工承包、文旅以及企业管理等行业,均未涉及汽车零部件制造。

问询函也在追问接盘方是否具备实际控制、经营管理上市公司能力,获取控制权目的什么。

金鸿顺在问询函回复中表示,众德科技的实际控制人刘栩目前尚无控股的上市公司平台。此次收购系看好公司所属行业的未来发展前景,拟借助上市公司平台,有效整合资源,提高上市公司资产质量。未来,众德科技将以上市公司为平台,整合优质上下游资源,包括利用收购人实际控制人的产业资源优势,积极寻求新的发展机遇,择机推进同行业的业务延伸和拓展等,为公司发展增添新动能。

市场猜测,刘栩目前只是在“买壳”,未来不排除进行资本运作让金鸿顺实现脱胎换骨变化的可能。(魏度)

凡注有"天津滨海网"或电头为"天津滨海网"的稿件,均为天津滨海网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"天津滨海网",并保留"天津滨海网"的电头。