日前,航天电子(600879.SH)发布公告,前三季度收入110.06亿元,同比增长26.28%,归母净利润4.30亿元,同比增长25.32%,扣非净利润4.12亿元,同比增长36.72%。

单季度来看,公司第三季度实现营业收入41.52亿元,同比增长32.19%;归属于上市公司股东的净利润1.04亿元,同比下降23.98%;归属于上市公司股东的扣除非经常性损益的净利润9543.38万元,同比下降24.04%;基本每股收益0.038元。

订单饱满经营性支出增加

中国国际金融分析认为,航天电子业绩较快增长,盈利能力略有下降。业绩较快增长主要系上年同期疫情导致基数较低。毛利率达19.54%,期间费用率为14.46%,主要是销售费用、管理费用及研发费用较快增长所致。其中报告期内销售费用同比增长39.35%,管理费用同比增长24.46%,研发费用同比增长70.69%。前三季度净利率为4.13%,其中第三季度单季度净利率2.51%,盈利能力略有下降。

值得关注的是资产负债表反映订单饱满,经营性支出增加。

财报显示,报告期末公司预付款项较上年同期增加42.65%至33.59亿元,合同负债较上年同期增加50.75%至7.85亿元。资产负债表关键科目明显扩张,预示公司生产任务较为饱满,为后期生产任务提前备货。

报告期内公司销售商品收到现金87.22亿元,经营性现金净流量-10.08亿元,其中三季度经营现金净流入0.29 亿元,较上年同期的-4.43亿元实现大幅改善,反映公司正在加强大销售回款管理。

航天配套产品市占率稳中有升

航天电子是中国航天科技集团公司旗下从事航天电子测控、航天电子对抗、航天制导、航天电子元器件专业的高科技上市公司。公司以在航天专用电子设备等方面所拥有的具有自主知识产权的独特技术和资源为依托,培养起雄厚的技术开发实力和丰富的生产经验,成为公司核心竞争能力之所在。

中国国际金融分析,公司航天配套产品市占率稳中有升,将受益于航天产业发展。

受益于“十四五”国家航天重大工程与商业航天发展,公司航天相关产品需求有望保持稳定增长。此外,公司具有无人机研制资质与能力,是无人机型谱项目研制总体单位及无人机系统集中采购合格供应商名录单位。

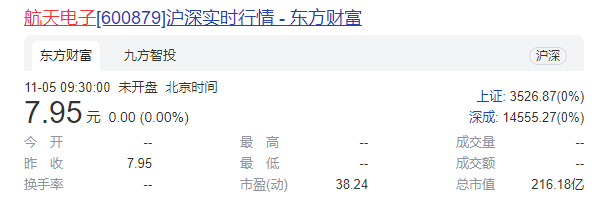

公司预测,航天电子将维持2021年5.51亿元盈利预测不变,引入2022年归母净利润为6.52亿元。(记者 刘倩雯)

凡注有"天津滨海网"或电头为"天津滨海网"的稿件,均为天津滨海网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"天津滨海网",并保留"天津滨海网"的电头。